[편집자 주=대장동 개발 사업 논란으로 부동산 개발시행사업에 대한 관심이 높다. 개발이익을 많이 가져갈수록 주택을 분양받는 시민 부담은 늘어난다. 대구 중구 일대에서 개발 사업을 벌이는 부동산 개발 시행사의 수상한 대출이 확인돼 논란이 예상된다. <뉴스민>은 이 사례를 통해 민간 부동산 개발사업 진행 과정에서 어떤 방식으로 돈이 세어나가는지 연속 보도할 예정이다.]

<뉴스민>은 대구 동산동과 태평로에서 개발사업을 하는 A, B사가 개발 예정지 토지 일부에 수십억 원의 근저당권을 설정해 분양가에 부담을 준 사실을 보도했다. <뉴스민>은 취재 과정에서 은행이 개발 사업과 연계되어 100배 가까운 개발이익을 챙겨간 사실도 확인됐다. 금융사의 ‘손쉬운’ 돈벌이 방법은 ‘대출’이 매개가 됐다. (관련기사=‘분양가 부담’ 불러온 대구 개발시행사의 수상한 ‘대출’(‘21.11.2))

A, B사가 부동산 개발사업에 나서고 은행 대출을 받을 수 있었던 담보는 그 무렵 분양을 마친 속칭 ‘자갈마당’ 일대 개발사업 이익이었다. 대표가 A, B사 대표이기도 했고 주주이기도 하며, 대표의 아들이 해당 회사들의 대표이자 대주주이기도 한 C사가 이 개발을 맡았는데, 이 과정에서 금융권이 87.3배의 개발 이익을 먼저 챙겨간 사실이 확인됐다.

화천대유 논란에서도 드러나듯, 금융권이 부동산 개발사업 주주로 참여해 이익을 챙겨가는 일이 법적으론 문제가 없다. 그러나 대출을 앞두고 주주로 참여해 대출을 해주고, 배당 전에 개발이익을 받아 갔다면 대출 심사는 제대로 했을지 의문이 따른다.

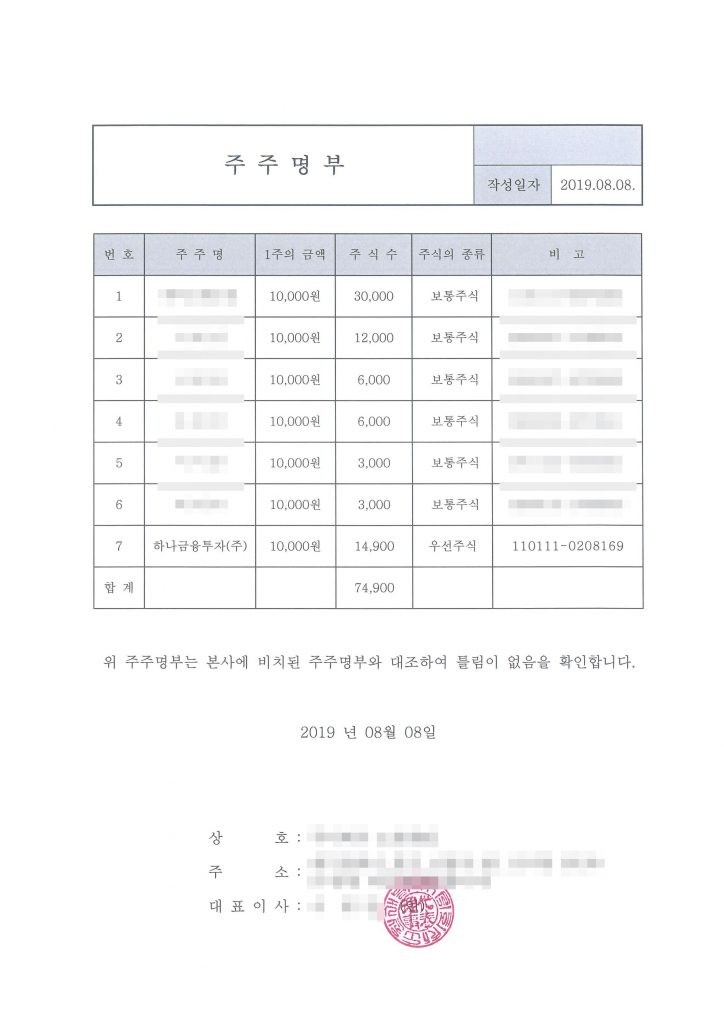

<뉴스민>이 확보한 자료에 따르면 2018년 1월 설립된 C사 주주는 2019년 2월까지 6명이었다. 이때까진 주주 중 금융권은 없었다. C사는 그해 3월 19일 하나금융투자(주)로부터 브릿지 대출을 받았고, 얼마 후인 8월, 유상증자를 통해 하나금융투자가 우선주 19.89%를 갖게 된다. 하나금융투자는 1주당 1만 원에 총 1억 4,900만 원을 투자했다.

하나금융투자는 대출 심사 과정에서 C사에 에쿼티(자기자본비율) 투입내역 상세 자료를 요구했다. 하지만 실제 심사에 제출된 서류는 돈을 쓴 이체 증빙자료가 없는 부분도 있었다. 그럼에도 대출은 진행됐고, 하나금융투자는 주식을 취득해 100배에 가까운 개발이익을 가져갔다. <뉴스민>이 확보한 C사의 명절 선물 지급 명단을 보면, 금융권 직원들도 다수 포함되어 있기도 했다.

하나금융투자는 대출 1년 후 주식을 반납하고 131억 원을 받아갔다. 예상되는 개발이익을 지분에 따라 미리 가져간 것이다. C사는 2020년 8월 하나금융투자에 380억 원을 추가로 대출받고, 하나금융투자는 9월 1일 주식을 반납했다. C사가 받은 대출금 380억 중 1/3이 다시 금융권으로 돌아간 셈이다. 이때 대출금 중 50억 원은 A사로도 흘러갔다.

C사 한 관계자는 “개발이익을 은행에 주는 대가로 대출 심사 과정이 부실하게 진행된 측면이 있다. 은행과의 (C사) ㄴ 회장의 유착이 의심된다”고 말했다. 금융권 관계자는 “은행 입장에서는 수익을 냈으니 잘못했다고는 볼 수 없다”고 말했다.

이 관계자는 “개발이익 배당은 모든 게 다 끝나고 이뤄진다. 그런데 금융권에 개발이익을 먼저 지급하기 위해 대출을 추가로 했기 때문에 지급해야 할 이자가 늘어나면서 분양가에도 부담을 줄 수밖에 없었다”고 말했다.

천용길 기자

droadb@newsmin.co.kr

![[무비053] 자신만의 영역을 구축한 작가의 첫 도전으로 기억될 영화](https://www.newsmin.co.kr/news/wp-content/uploads/2025/06/movie_494-218x150.png)

![[#053/054] ‘음주운전 바꿔치기’ 논란 구의원과 함께하는 청렴결백 캠페인](https://www.newsmin.co.kr/news/wp-content/uploads/2025/06/n-218x150.jpg)

![[#053/054] 경북을 향한 뉴스민의 약속](https://www.newsmin.co.kr/news/wp-content/uploads/2025/06/bag-218x150.jpg)

![[다른 듯 같은 역사] 나이가 벼슬](https://www.newsmin.co.kr/news/wp-content/uploads/2023/02/lsh-218x150.jpg)

![[뉴민스를 만나다] “평범한 사람들을 기록해 주길”](https://www.newsmin.co.kr/news/wp-content/uploads/2025/06/1-6-218x150.jpg)

![[뉴민스를 만나다] 윤석열 퇴진 광장에서 시작된 인연](https://www.newsmin.co.kr/news/wp-content/uploads/2025/06/ahgb-218x150.jpg)

![[광장 : TK리부트] ⑧-9. 정한숙, “깨어있는 시민들이 내란사태를 막을 수 있다”](https://www.newsmin.co.kr/news/wp-content/uploads/2025/05/jung-218x150.jpg?v=1748408572)

![[광장 : TK리부트] ⑧-8. 박다연, “사회적 약자들의 일상 투쟁은 끝나지 않았다”](https://www.newsmin.co.kr/news/wp-content/uploads/2025/06/parkdy-218x150.jpg?v=1749527430)

![[인포그래픽] 전국 시·군 응급환자 출동-병원 도착 소요시간](https://www.newsmin.co.kr/news/wp-content/uploads/2022/04/sos1-218x150.png)

![[지방의원 연수가면 뭐하니?] (끝) 잘하도록 제도 지원, 못하면 패널티 부과해야](https://www.newsmin.co.kr/news/wp-content/uploads/2021/10/leejunghyun2-218x150.jpg?v=1633681291)

![[영상] 해고 9년 만에 복직, 아사히글라스 노동자 22명의 출근길](https://www.newsmin.co.kr/news/wp-content/uploads/2024/08/0801feat-218x150.jpg)

![[김수민의 뉴스밑장 정치과학#13] 임성근, 이화영, 헌법 제84조, 국민연금](https://www.newsmin.co.kr/news/wp-content/uploads/2024/07/feat0701-218x150.jpg)

![[김수민의 뉴스밑장#특집] 516 아닌 대구경북 518](https://www.newsmin.co.kr/news/wp-content/uploads/2024/05/0518feat-218x150.jpg)